Матвей Моргун

- Профиль

- Комментарии

-

-

- Статус

- Читатель

- Сайт

Дата регистрации: 23.09.2017

Последний раз был(а) на сайте: 23.09.2017 в 18:10

Последние комментарии

Кроме того нужно понимать, что такой актив как банковский депозит должен быть лишь частью инвестиционного портфеля, основной костяк которого должен состоять из акций, облигаций и недвижимости (если в России появится такой же выгодный инструмент как ETF REIT в США, так как прямое владение недвижимостью в инвестиционных целях весьма проблематично.

Причем обычно, в зависимости от склонности к риску, доля инструментов денежного рынка (банковские депозиты, депозитные сертификаты, государственные облигации, краткосрочные облигации со сроком погашения до 1 года и т.д.) в инвестиционном портфеле варьируется от 5 до 20%.

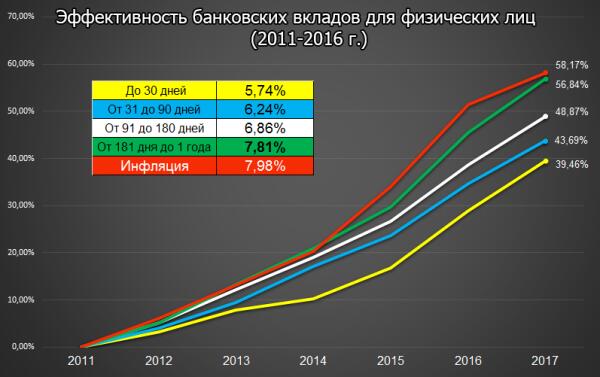

Банковский депозит как наиболее распространенный инструмент денежного рынка в долгосрочной перспективе не может сильно обогнать инфляцию. То, что на данный момент ставки по банковским вкладам немного опережают инфляцию очень просто объяснить.

Все дело в эффекте запаздывания. Что это за запаздывания? Это замедленная реакция банков в ответ на изменения ключевой ставки. То есть ключевая ставка снизилась, но некоторое время есть возможность открыть вклад по ставке превышающей (порой значительно, с учетом сезонных акций, а также щедрых предложений от мелких или проблемных банков) ключевую ставку. Справедлива и прямо противоположная ситуация, когда ключевая ставка растет в ответ на ускорившуюся инфляцию, но банки предлагают депозиты ставки которых отстают от инфляции.

Соответственно наиболее благоприятный момент для вложения средств в банковские депозиты с целью получения реального дохода (с поправкой на инфляцию) — это период снижения инфляции. Причем для того чтобы получить максимальную выгоду от этой ситуации, лучше выбирать банковские депозиты сроком на 1 год, ведь за год ключевая ставка может быть снижена несколько раз.

Я прикрепил график эффективности банковских депозитов в борьбе с инфляцией для физ. лиц. 2011-2016 гг.

Александр Лекс, автора статьи надо командироавать в США с целью посетить Музей авиации и космонавтики в Вашингтоне, сделать фото и...