Многие мелкие (и не очень) предприниматели опасаются попасть в поле зрения ИФНС, поэтому занимаются бизнесом нелегально. Но с каждым годом делать это всё труднее, ведь на помощь ФНС пришли банки, которые отслеживают поступления на карты и счета. Если доходы становятся постоянными, у банков возникают обоснованные сомнения в том, что их получатель занимается незарегистрированным бизнесом.

До введения режима для самозанятых выбор у мелких предпринимателей был невелик — открыть ИП или ООО. Но эти варианты не очень подходят для нерегулярных и небольших доходов.

По большому счёту, самозанятость трудно назвать полноценным бизнесом. Многие самозанятые занимаются подработкой к основной работе или фрилансом. Можно сказать, что самозанятые занимают промежуточное положение между предпринимателями и наёмными работниками, поэтому и требования к ним достаточно мягкие.

С 1 июля 2020 года налоговый режим для самозанятых вводится по всей России. Чтобы он заработал на территории конкретного субъекта РФ, региональные власти должны принять соответствующий закон. Это уже сделано в большинстве областей, еще в пяти регионах (Тамбовская область, Чеченская Республика, Карачаево-Черкессия, Марий Эл и Забайкальский край) такая возможность появится c сентября.

На сегодня в качестве самозанятых зарегистрировались уже 750 тысяч человек, и очевидно, что это количество будет только расти. Новый налоговый режим оказался простым, понятным и выгодным, чем и объясняется его популярность.

Какие налоги платят самозанятые

Режим для самозанятых назвали налогом на профессиональный доход. Главное условие для работ в рамках НПД — самостоятельное оказание услуг, то есть привлекать к этому работников нельзя. Торговать можно только товарами собственного производства.

Налоговая ставка здесь самая низкая — всего 4% от доходов, если клиентами самозанятого будут обычные физические лица. Для тех, кто планирует оказывать услуги организациям и ИП, ставка выше — 6%.

Кроме того, каждый плательщик НПД получает своего рода капитал, то есть средства, которые можно потратить только на уплату налога:

- налоговый вычет в размере 10 000 рублей (можно переносить на следующий год, если использовать полностью не удалось);

- налоговый бонус в размере 12 130 рублей (действует только до конца 2020 года).

Как это выглядит на практике? Если вы станете плательщиком НПД во второй половине 2020 года, то за вами в личном кабинете будут числиться 22 130 рублей, из которых можно погасить начисленный налог.

Страховые взносы за себя самозанятые не платят, точнее, делают это добровольно. Поэтому после регистрации на НПД нет обязательных фиксированных платежей. Будут доходы — с них удержат налог по ставке 4% или 6%. Но за свой счёт самозанятый будет платить только после использования налогового капитала.

Дополнительные льготы налога на профдоход — отсутствие отчётности и необходимости применять кассовый аппарат. Но конечно, есть и ограничения:

- годовой доход — не более 2,4 млн рублей;

- запрет на привлечение наёмного труда;

- нельзя заниматься перепродажей товаров и некоторыми видами деятельности.

Когда стоит регистрировать ИП

Конечно, преимущества НПД делают этот режим привлекательным не только для самозанятых, но и тех, кто уже зарегистрирован в качестве индивидуального предпринимателя.

Не все знают, что для перехода на уплату налога на профдход закрывать ИП необязательно. Если вам подходит этот режим, то просто пройдите регистрацию в приложении «Мой налог» или на сайте ФНС. После этого в течение 30 дней надо отказаться от своего прежнего режима, например, УСН или ЕНВД.

Но хотя плюсов у режима для самозанятых много, не для каждого бизнеса НПД будет оптимальным вариантом. Кроме того, несмотря на то, что самозанятые не платят страховые взносы, не всегда налоговая нагрузка здесь будет меньше всего.

Поэтому рассматривать вариант регистрации ИП стоит не только в ситуациях, когда бизнес не вписывается под требования НПД. Иногда системы налогообложения, на которых работают индивидуальные предприниматели, оказываются выгоднее, чем для самозанятых.

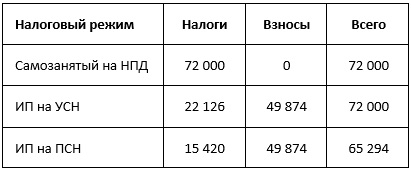

Сравнение налоговой нагрузки ИП и самозанятого

Предположим, человек сдаёт квартиру в Москве, получая за это 40 000 рублей в месяц. Раньше он должен был декларировать этот доход в 3-НДФЛ и платить за это 13% налога, то есть 62 400 рублей за год. Сейчас можно стать самозанятым и платить по такой деятельности налог по ставке 4%. То есть вместо 62 400 рублей — только 19 200 рублей. Безусловно, это намного выгоднее.

Если бы этот арендодатель открыл ИП на УСН Доходы, то платил бы не только налоги, но и страховые взносы за себя (в 2020 году это минимум 40 874 рубля). Всего в бюджет, с учетом того, что исчисленный налог можно уменьшить на уплаченные взносы, он бы заплатил 42 674 рублей. Это больше, чем у самозанятого, но в этом случае у человека формируется стаж для страховой пенсии.

Теперь разберём другой пример. У вас есть грузовой автомобиль, и вы хотите оказывать услуги заказчикам-организациям и индивидуальным предпринимателям. Предполагаемая выручка — 100 000 рублей в месяц, место деятельности — г. Краснодар.

Годовой доход — 1,2 млн рублей, значит, можно зарегистрироваться в качестве самозанятого и платить 6% от выручки — 72 000 рублей. Но можно открыть ИП на УСН Доходы, налоговая ставка там такая же. При этом предприниматель должен платить за себя страховые взносы, при таком доходе это 49 874 рублей. Исчисленный налог уменьшается на взносы, то есть он составит только (72 000 — 49 874) 22 126 рублей.

Получается, что самозанятый и ИП заплатят в бюджет одинаковую сумму — 72 000 рублей. Но при этом у первого не будет стажа для пенсии, ведь он не платил за себя страховые взносы.

Кроме того, ИП может оформить патент на оказание автотранспортных услуг по перевозке грузов автомобильным транспортом. Стоимость патента зависит от города, в Краснодаре это 1 285 рублей в месяц или 15 420 рублей в год. Прибавим сюда уплаченные страховые взносы (49 874 рублей), пока что на ПСН их не разрешают учитывать, но обещают дать такую возможность с 2021 года. То есть ИП на патенте отдаст в бюджет меньше всех — 65 294 рублей.

Примечание: в расчётах не учитывался налоговый вычет, на который имеет право самозанятый. Он предоставляется один раз и после его использования никаких других льгот на НПД нет.

Как видим, статус самозанятого при таком доходе и виде деятельности оказался самым невыгодным. Он заплатит столько же, сколько ИП на УСН Доходы, но при этом не заработает для себя страховой стаж. Патент он тоже оформить не сможет, потому что эта система предусмотрена только для предпринимателей.

Какие выводы из всего этого можно сделать:

- Регистрация самозанятого — прекрасный выбор для микробизнеса, когда вы самостоятельно оказываете услуги и ваши доходы нерегулярны.

- Если ваши доходы превысят 800 000 рублей, то по сравнению с ИП на УСН Доходы вы будете платить в бюджет те же самые деньги, но при этом не иметь страхового стажа.

- Чтобы решить, как легализовать свой небольшой бизнес, надо сделать расчёт налоговой нагрузки как для плательщика НПД, так и для ИП на разных системах налогообложения. Особенно это важно, если ваша деятельность предполагает значительную долю расходов в выручке.

- Если вашими клиентами будут организации и ИП, лучше заранее поинтересоваться, в каком статусе исполнителю проще заключить с ними договор. Многие коммерческие субъекты до сих пор предпочитают работать с ИП, а не самозанятыми, потому что обширной практики по этой категории ещё нет.

Интересная статья!